Marktwaarde versus ondernemingswaarde

Het onderzoeken van de waarde van een bedrijf speelt een cruciale rol in elke sector van de financiële sector. Een belangrijke reden is dat het de investeerders helpt om niet alleen betere investeringsbeslissingen te nemen, maar hen ook een uitgebreid overzicht biedt voor acquisitiebeoordelingen en budgetteringsdoeleinden. Het stelt investeerders en analisten ook in staat om de toekomstige inkomsten van een bedrijf te voorspellen en te voorspellen.

Het wordt dus nog belangrijker om de juiste metrics te gebruiken die kunnen worden gebruikt om de waarde van een bedrijf te meten, gezien de wijdverspreide financiële metrics. De meest gebruikte parameters zijn echter Market Cap en Enterprise Value.

Laten we eens kijken.

- Wat is marktkapitalisatie?

- Berekening van marktkapitalisatie

- Prijs versus marktkapitalisatie

- Top 12 bedrijven op basis van marktkapitalisatie

- Waarom is marktkapitalisatie belangrijk?

- Wat is ondernemingswaarde?

- Top 12 Enterprise Value-bedrijven

- Waarom is ondernemingswaarde belangrijk?

- Waarom biedt Enterprise Value een nauwkeurige waarde voor een bedrijf?

- Marktkapitalisatie versus ondernemingswaarde

- conclusie

Wat is marktkapitalisatie?

Ook bekend als marktkapitalisatie is de marktwaarde van de aandelen van een bedrijf. Deze financiële maatstaf beoordeelt de waarde van een bedrijf uitsluitend op basis van de voorraad. Om de marktkapitalisatie van een bedrijf te vinden, kan men daarom het aantal uitstaande aandelen vermenigvuldigen met de huidige aandelenkoers van het aandeel.

De formule voor marktkapitalisatie is als volgt;

Marktkapitalisatie = uitstaande aandelen x prijs per aandeel

Waar:

- Uitstaand aandeel = het totale aantal gewone aandelen uitgegeven door een bedrijf exclusief de preferente aandelen.

- Prijs per aandeel = de huidige prijs van het aandeel op de individuele beursgenoteerde markt zoals NSE, BSE, NYSE en NASDAQ, enz.

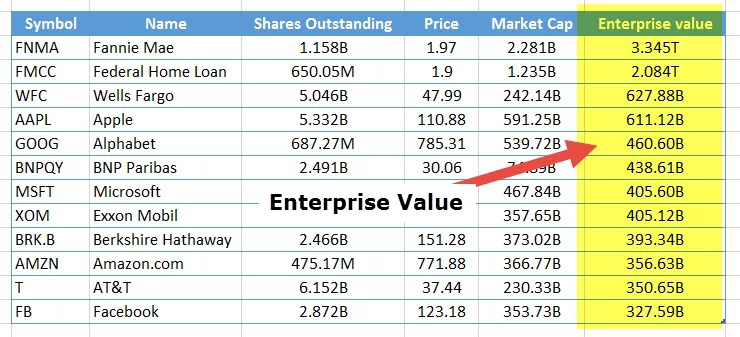

Berekening van marktkapitalisatie

Bekijk de onderstaande tabel voor berekeningen van marktkapitalisatie.

bron: ycharts

Marktkapitalisatie is uitstaande aandelen (1) x prijs (2) = marktkapitalisatie (3)

Apple heeft in totaal 5,332 miljard uitstaande aandelen, waarbij elk aandeel wordt verhandeld tegen de huidige marktprijs van $ 110,88 (sluiting op 9 november). Op basis van de bovenstaande informatie is de marktkapitalisatie bijgevolg $ 591,25 miljard (5,332 * $ 110,88) waard.

Het belangrijkste om hier op te merken is dat de marktkapitalisatie van een bedrijf voortdurend verandert met de fluctuatie van de aandelenkoers. Dit betekent dat de marktkapitalisatie van het bedrijf stijgt en daalt met de stijging en daling van de aandelenkoers.

Waar vindt u informatie over marktkapitalisaties?

Door de waarde van een bedrijf te bepalen, kunnen de studenten of startende investeerders gedetailleerde informatie vinden over de huidige aandelenkoers van een bedrijf, uitstaande aandelen, ondernemingswaarde, enz. Op verschillende websites zoals Yahoo! Finance, Google Finance, Bloomberg en vele andere websites. Men kan het bedrijf doorzoeken door de bedrijfsnaam of ticker in de zoekmachine in te vullen om de informatie te krijgen.

U kunt ook overwegen om toegang te krijgen tot Ycharts voor hetzelfde.

Prijs versus marktkapitalisatie

De investeerders moeten zich niet laten meeslepen door de prijs per aandeel, want het is een van de meest voorkomende misvattingen over een goede indicator van de grootte van een bedrijf.

Als een bedrijf ABC bijvoorbeeld 7,78 miljard uitstaande aandelen heeft en de huidige marktprijs van zijn aandelen $ 80 per aandeel is, zal het een marktkapitalisatie hebben van $ 622,4 miljard. Dat wil zeggen dat de marktkapitalisatie van bedrijf ABC $ 29,7 miljard hoger is dan die van Apple van $ 592,7 miljard.

Bovendien was deze grotere marktkapitalisatie voor ABC ondanks de huidige aandelenkoers lager dan die van Apple, zoals hierboven vermeld. Een bedrijf met een hogere aandelenkoers betekent dus niet noodzakelijk dat het bedrijf meer waard is dan het bedrijf met een lagere aandelenkoers.

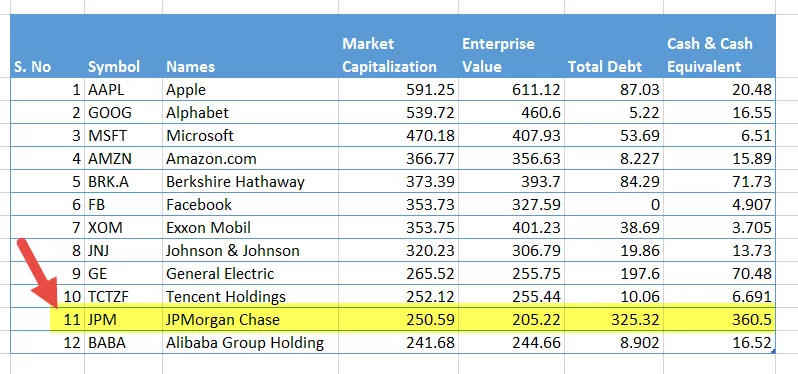

Top 12 bedrijven volgens Market Cap

Hieronder vindt u de lijst met top 12 bedrijven op basis van marktkapitalisatie. We merken op dat Apple bovenaan staat met een marktkapitalisatie van bijna $ 590 miljard, terwijl Google op de tweede plaats staat met een marktkapitalisatie van $ 539,7 miljard.

bron: ycharts

Marktkapitalisatie en investeringsredenen

Het bedrijf met een lagere marktkapitalisatie biedt investeerders meer groeimogelijkheden in de toekomst, terwijl het bedrijf met de hogere marktkapitalisatie het recht heeft om minder risico te lopen met betrekking tot prijsvolatiliteit en een duurzaam groeipercentage te realiseren met een goed investeringsrendement. De onderstaande grafiek toont de marktkapitalisatie voor de grootste bedrijven ter wereld.

Waarom is Market Cap belangrijk?

- Het helpt investeerders en analisten om de kosten te onderzoeken van het kopen van de volledige aandelen van een bedrijf in het geval van een fusie of overname.

- Deze financiële maatstaf helpt bepalende factoren bij de voorraadwaardering.

- Het vertegenwoordigt het marktbeeld van de aandelenwaarde van een bedrijf.

- Marktkapitalisatie stelt beleggers in staat om een potentiële investering in een bedrijf te doen op basis van de omvang van de marktkapitalisatie, zoals large-cap, medium-cap en small-cap.

- Het vergemakkelijkt investeerders bij het identificeren van peers binnen dezelfde sector of branche. Lees ook vergelijkbare vergelijkingen.

Uit de bovenstaande informatie en voorbeelden blijkt dus duidelijk dat marktkapitalisatie de functie is van zowel de prijs per aandeel als de uitstaande aandelen. Het negeert echter volledig het schuldgedeelte van een bedrijf dat een even belangrijke rol speelt in de algehele waardering van het bedrijf bij de aankoop door de nieuwe eigenaren. Als zodanig zal het laatste deel van dit artikel kort de ondernemingswaarde belichten die een duidelijk beeld geeft van de werkelijke waarde van een bedrijf. Laten we eens kijken.

Wat is ondernemingswaarde?

Enterprise Value daarentegen is een meer omvattende en alternatieve benadering voor het meten van de totale waarde van een bedrijf. Het houdt rekening met verschillende financiële maatstaven, zoals marktkapitalisatie, schulden, minderheidsbelangen, preferente aandelen en totale geldmiddelen en kasequivalenten om tot de totale waarde van een bedrijf te komen. Hoewel het minderheidsbelang en de preferente aandelen meestal effectief op nul worden gehouden, is dit voor sommige bedrijven misschien niet het geval.

In eenvoudige bewoordingen is de ondernemingswaarde de totale prijs van het kopen van een bedrijf, aangezien het de juiste waarde van een bedrijf berekent.

De formule om EV te berekenen zou zijn;

Ondernemingswaarde = marktwaarde van gewone aandelen of marktkapitalisatie + marktwaarde van preferente aandelen + totale schuld (inclusief langlopende en kortlopende schulden) + minderheidsbelang - totaal geldmiddelen en kasequivalenten.

Of

Ondernemingswaarde = marktkapitalisatie + schuld + minderheidsaandelen + preferente aandelen - totale liquide middelen en kasequivalenten

bron: ycharts

Er wordt echter aangenomen dat een bedrijf met meer liquide middelen en minder totale schulden op zijn balans een ondernemingswaarde zal hebben die lager is dan zijn marktkapitalisatie. Daarentegen zal een bedrijf met weinig liquide middelen en meer schulden op de balans een ondernemingswaarde hebben die hoger is dan zijn marktkapitalisatie.

Kijk bijvoorbeeld eens naar JPMorgan Chase. Het is contant geld en het kasequivalent is erg hoog. Dit resulteert in een ondernemingswaarde die lager is dan de marktkapitalisatie.

bron: ycharts

Top 12 Enterprise Value-bedrijven

Hieronder vindt u een lijst met bedrijven met de hoogste ondernemingswaarden.

bron: ycharts

Waarom is ondernemingswaarde belangrijk?

- Een bedrijf met minder of geen schulden blijft een aantrekkelijke koopoptie voor investeerders vanwege het lagere risico dat eraan verbonden is.

- Een bedrijf met een hoge schuldenlast en minder liquide middelen draagt een hoger risico omdat de schuld de kosten verhoogt en daardoor minder aantrekkelijk blijft voor investeerders.

Bijvoorbeeld , kunnen twee bedrijven met dezelfde marktkapitalisatie fundamenteel bieden verschillende enterprise value als gevolg van een hoge schuld en een lage liquide middelen voor een en een lage schuld en hoge geld voor de andere. Dit wordt in onderstaande tabel weergegeven.

| Marktkapitalisatie | Schuld | Contant geld | Enterprise-waarde | |

| Bedrijf A | $ 10 miljard | $ 5,0 miljard | $ 1,0 miljard | $ 14,0 miljard |

| Bedrijf B | $ 10 miljard | $ 2,0 miljard | $ 3,0 miljard | $ 9,0 miljard |

Uit het bovenstaande voorbeeld blijkt duidelijk dat bedrijf A risicovoller blijft dan bedrijf B vanwege de hogere schulden, ondanks dat hun marktkapitalisatie identiek is. Daarom is de kans groter dat de koper bedrijf B overneemt, dat geen schulden heeft.

Waarom biedt Enterprise Value een nauwkeurige waarde voor een bedrijf?

Als je verder graaft in de bedrijfswaarde, blijkt dat het de waarde berekent van de activa waarmee het bedrijf zijn product en dienst kan produceren. Men kan dus zeggen dat het de economische waarde van een bedrijf omvat vanwege het feit dat het rekening houdt met het eigen vermogen en de schuldverplichting van een onderneming. Een belangrijk aspect dat de totale schuld en het totale eigen vermogen omvat, is dat deze statistieken het bedrijf in staat stellen EV-ratio's te berekenen.

Kijk ook naar Equity Value vs. Enterprise Value.

EV-verhoudingen

: EV-ratio's helpen investeerders om belangrijke inzichten en vergelijkingen te bieden tussen twee bedrijven met grote verschillen in kapitaalstructuur en daardoor goede investeringsbeslissingen te nemen.

Er zijn nogal wat EV-verhoudingen. Ze bevatten;

- EV / EBIT (winst vóór rente en belastingen)

- EV / EBITDA (winst vóór rente, belasting, afschrijvingen en amortisatie)

- EV / CFO (Cash van de operatie)

- EV / FCF (vrije kasstroom)

- EV / verkoop of inkomsten

- EV / activa

Ten behoeve van deze discussie zullen we de EV / EBIT-ratio bespreken.

EV / EBIT

EV / EBIT-ratio helpt de investeerders bij het vinden van het enterprise-multiple dat een cruciale functie blijft bij de aankoopbeslissing. Gewoonlijk wordt het lagere enterprise-multiple beschouwd als een betere waarde van een bedrijf bij het vergelijken van de twee verschillende bedrijven die worden aangehouden voor overnames.

In feite kunnen de investeerders de winstopbrengst krijgen door de ratio om te draaien, waardoor de investeerders de winstopbrengst voor een bedrijf kunnen leren kennen. Vaker wel dan niet, duidt een hoger inkomen op een betere waarde voor een bedrijf.

Laten we twee bedrijven vergelijken om deze verhouding en de implicaties ervan voor het besluitvormingsproces beter te begrijpen. Bedrijf ABC heeft bijvoorbeeld een ondernemingswaarde van 5 miljard en de winst vóór rente en belastingen is $ 500 miljoen, terwijl bedrijf XYZ een ondernemingswaarde heeft van $ 5 miljard en de winst vóór rente en belastingen $ 650 miljoen bedraagt.

Bedrijf ABC:

EV / EBIT = $ 5,0 miljard / $ 500 miljoen = 10 meerdere (5000/500)

EBIT / EV = $ 500 miljoen / $ 5,0 miljard = 10% opbrengst (500/5000)

Bedrijf XYZ:

EV / EBIT = $ 5,0 miljard / $ 650 miljoen = 7,7 veelvoud

EBIT / EV = $ 650 miljoen / 5,0 miljard = 13% opbrengst

Investeringsreden voor EV / EBIT

De vuistregel zegt dat lagere bedrijfsopbrengsten en hogere inkomsten een betere waarde voor uw geld weerspiegelen. Dus, in dit geval, als de investeerders bereid zijn om hun geld in het bedrijf XYZ te steken, omdat het een lager ondernemingspercentage heeft en een hogere winstopbrengst.

Evenzo kunnen de waardebeleggers de andere ratio berekenen. De vuistregel is van toepassing op alle EV-ratio's, ondanks dat er grote verschillen zijn in de andere financiële statistieken zoals EBITDA, kasstroom uit bedrijfsactiviteiten, vrije kasstroom, verkoop en inkomsten en activa, terwijl de kapitaalstructuur neutraal blijft.

Dus als de investeerders of waarde-investeerders eenmaal de ondernemingswaarde hebben ontdekt, kan hij of zij in een betere positie verkeren om zijn of haar beslissing te nemen om al dan niet over te nemen. Als zodanig kan EV worden beschouwd als kritische financiële maatstaven, waarbij de bedrijfswaarde wordt berekend.

Marktkapitalisatie versus ondernemingswaarde

| Market Cap Vs. Enterprise-waarde | ||

| Vergelijkingsgebied | Marktkapitalisatie | Enterprise-waarde |

| Betekenis | Verwijst naar de marktwaarde van de uitstaande aandelen | Verwijst naar de acquisitiekosten, inclusief het te betalen bedrag aan schulden en eigen vermogen |

| Formule | Aantal uitstaande aandelen (x) de huidige aandelenkoers | Marktkapitalisatie + schuld + minderheidsbelang + preferente aandelen - totale geldmiddelen en kasequivalenten |

| Voorkeur | Minder geprefereerd vanwege het gebruik ervan in theoretische berekeningen in plaats van praktisch om de waarde van een bedrijf te bepalen. | Meer de voorkeur omdat het rekening houdt met een aantal factoren om de werkelijke waarde van een bedrijf te berekenen. |

Video over marktkapitalisatie versus bedrijfswaarde

Conclusie

Uit de bovenstaande voorbeelden blijkt dus duidelijk dat beide financiële maatstaven verschillende benaderingen hebben om de marktwaarde van het gegeven bedrijf te identificeren. Marktkapitalisatie is een kant die de investeerders helpt informatie te vinden over de omvang, waarde en groei van het bedrijf; de ondernemingswaarde stelt investeerders in staat om de totale marktwaarde van een bedrijf aan de andere kant te meten. De ondernemingswaarde heeft echter meer de voorkeur dan de marktkapitalisatiemaatstaf, omdat het de waarde van het bedrijf nauwkeurig bepaalt en de analisten helpt om de groei van het bedrijf in de toekomst te voorspellen door gebruik te maken van de EV-ratio's, zoals vermeld in dit artikel.

Handige berichten

- Formule marktkapitalisatie

- Bereken de ondernemingswaarde naar de EBIT

- EV / EBITDA-berekening

- Equity Value Berekening