Definitie van reservevereisten

Reservevereiste is het liquide contante bedrag in een deel van het totale deposito dat moet worden bewaard, hetzij op de bank, hetzij op zodanige wijze dat de bank er geen toegang toe heeft voor enige zakelijke of economische activiteit.

Het is door centrale banken over de hele wereld verplicht gesteld voor hun aangesloten banken om de veiligheidskas die de banken aanhouden te reguleren. Deze kasreserve dient voor veel verschillende doeleinden in verschillende economieën. De centrale bank van de Verenigde Staten is de Federal Bank, die in de Verenigde Staten bevoegd is voor deze vereiste. Evenzo vervult de People's Bank of China een vergelijkbare functie voor Chinese banken.

Onderdelen van reservevereiste

De reserveringsvereiste is een functie van de netto-vraag en tijdschulden (NDTL). NDTL is gebaseerd op actuele deposito's, spaardeposito's, termijndeposito's en overige verplichtingen. Dit wordt ook gecorrigeerd voor de deposito's van andere banken. De formule voor NDTL wordt:

NDTL = Vraagverplichtingen + tijdverplichtingen + overige vraag- en tijdverplichtingen - deposito's bij andere banken

De berekening kan worden gedaan door gebruik te maken van netto vraag- en tijdverplichtingen.

Cash Reserve Ratio = Cash Reserve aangehouden bij de Centrale Bank / Netto vraag en tijdschulden.

Voorbeelden van reservevereisten

Hieronder staan de gegeven voorbeelden om de berekening op een betere manier te begrijpen.

Voorbeeld 1

Stel dat een bank met de naam ABL in de Verenigde Staten door de Federal Reserve wordt verplicht om een kasreserve van 9,2% aan te houden. De bank verklaart haar nettovraag- en tijdschulden op $ 100 miljoen. Wat is het bedrag aan reserve dat de bank in de Federal Reserve zal plaatsen?

Oplossing:

Aangezien de federale reserve een regeling van 9,2% heeft op de kasreserve, zal deze van toepassing zijn op de netto vraag- en tijdschulden van de bank ABL. De bank zal 9,2% van haar NDTL $ 100 miljoen in reserve houden.

Kasreserve tegen NDTL

- = $ 100 * 9,2%

- = $ 9,2

Het behoudt dus $ 9,2 miljoen in de kluizen van de Federal Reserve.

Voorbeeld 2

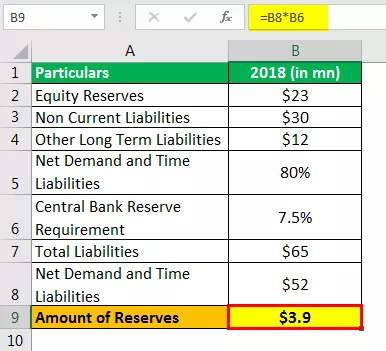

Een bank in Mexico, Smith and Sons Limited, heeft een reserveverplichting opgelegd gekregen van 7,5% van haar netto vraag- en tijdverplichtingen (NDTL). Als het de volgende verplichtingen (zie tabel) op zijn balans heeft en 80% kan worden toegerekend aan de NDTL, voert u de berekening uit om het bedrag te krijgen dat het zou moeten aanhouden voor reserveverplichting?

Alle cijfers zijn in Amerikaanse dollars.

Oplossing

Bovenstaande tabel kan worden gebruikt om de totale verplichtingen die de bank op de balans heeft af te leiden. De reserveverplichting is een functie van de netto vraag- en tijdverplichtingen (NDTL), en dus kan deze laatste worden verkregen als een percentage van de totale verplichtingen.

Totale verplichtingen & nettovraag en tijdschulden

- Dus de totale verplichtingen = $ 23 miljoen + $ 30 miljoen + $ 12 miljoen = $ 65 miljoen.

NDTL = 80% van de totale verplichtingen, dat is 80% van $ 65 miljoen

Reservevereiste = 5% van NDTL.

Bedrag Reserves

- = $ 3,9

Het aantal reserves dat de bank moet maken bij de centrale bank van Mexico = $ 3,9 miljoen.

Voordelen

- Gedurende een lange tijd in de geschiedenis van het bankwezen hielpen reserveverplichtingen de centrale banken om de geldcirculatie te reguleren. Het wordt nu nuttig geacht om de rentetarieven (leenrentes) onder controle te houden. Dat gezegd hebbende, centrale banken verplichten deze rentetarieven niet noodzakelijkerwijs, maar beïnvloeden of beïnvloeden ze.

- Het geeft ook richtlijnen voor andere tarieven die de banken onderling hanteren. Bijvoorbeeld de LIBOR - London Interbank Offered Rate.

- Het is ook een maatregel om de liquiditeit in het systeem onder de scanner te houden.

- Het kan ook worden gebruikt als hulpmiddel om inflatie te bestrijden.

Beperkingen

- De kasreserveratio houdt geen rekening met kortlopende fondsen en andere verhandelbare effecten die ook als zeer liquide worden beschouwd. Daarom geeft het geen getrouw beeld van de liquiditeit van een bank.

- Een slecht beheerde reserve kan een vertraging van de economie en / of lukrake maatregelen van financiële instellingen veroorzaken.

- De meeste economen in de moderne tijd zijn het niet eens met het idee dat reserveverplichting de geldcirculatie controleert. Zij zijn van mening dat met toenemende functionaliteiten in de bankwereld, dergelijke vereisten een minder belangrijke rol spelen bij het reguleren van de geldcirculatie.

Nadelen

- Een voortdurende toename of afname van de reserveverplichtingen kan ertoe leiden dat de geest van beleggers afneemt. Ze worden soms kritisch in investeerderskringen.

- Deze vereisten worden alleen gewijzigd als dat strikt nodig is, omdat ze duur kunnen zijn om te implementeren.

Belangrijke punten

- Als de reserveverplichting van de centrale banken hoog is, maken de aangesloten banken minder winst omdat ze een hoger bedrag in bewaring hebben bij centrale banken. Omgekeerd is de winst hoog als deze eis minder is.

- Banken lenen geld van de Federal Reserve en van elkaar. Het geld dat bij de banken wordt geleend en uitgeleend, staat bekend als federale fondsen. En het rentetarief dat in rekening wordt gebracht, wordt het Fed Fund-tarief genoemd.

- Elke financiële instelling die bedragen aanhoudt die de vereiste reserves overschrijden, zou overtollige reserves hebben.

Conclusie

Reserveverplichtingen dienen mogelijk niet altijd het doel. Zoals te zien was tijdens de financiële crisis van 2008-2009, konden de lagere rentetarieven en mindere vereisten zich niet manifesteren in expansieve tactieken zoals bedoeld. Het was vanwege algemeen wantrouwen dat niet met deze vereisten kon worden gecompenseerd.

Landen als de Verenigde Staten, India en Japan hebben het mandaat van hun centrale banken - respectievelijk de Federal Reserve van de Verenigde Staten, de Reserve Bank of India en de Bank of Japan - voor reserveverplichtingen. Voor een verplichting van meer dan $ 124,2 miljoen vereist het Amerikaanse Federal Reserve System dat banken 10% opzij leggen, wat ingaat op 17 januari 2019. De ondergrens in de Verenigde Staten is $ 2 miljoen, waaronder financiële instellingen zich niet hoeven te houden aan zo'n vereiste

In de afgelopen 2 decennia heeft de Reserve Bank of India gemiddeld 5,41% uitgekeerd vanwege de vereiste kasreserve. Er zijn landen waar het niet verplicht is om kasreserves aan te houden. Hongkong, het Verenigd Koninkrijk en Australië zijn bijvoorbeeld vrij van dergelijke vereisten.